|

8月11日晚间,天弘基金发布公告称,将从8月14日起,调整余额宝个人交易账户持有额度——上限调整为10万份,已有存量不受影响。余额宝此举,几乎将企业级用户排除在自己体系之外。 据余额宝方面解释,调整后,如果用户在余额宝里的钱低于10万元,可以继续转入资金,直至达到10万元;如果达到或超过10万元,则无法转入更多资金。8月14日之前,若余额宝里的钱已经超过10万元,也无需转出,可继续享受收益。同时,余额宝转出、消费以及收益结算等均不受任何影响。

这次调整不免让人有些意外,因为这已经是余额宝在近期的第二次上限调整了。

今年5月26日,天弘基金曾公告调整余额宝个人持有限额。于是,从今年5月27日起,个人持有余额宝最高额度从此前的100万元调整至25万元。当时关于未来是否会继续下调个人最高持有额度,余额宝方面表示,没有继续下调额度的计划。

但短短两个多月内,余额宝的投资额度上限硬是被下调了90%。

这不免让人费解。一般来说,基金公司都是希望客户把更多的钱投给自己,以便更灵活的去做投资和资产配置。而天弘基金最近却主动大幅下调投资者投资于余额宝的资金上限,这是为什么?

最直接的原因是降低基金本身的潜在风险。

据资深行业人士分析,在投资者一端,余额宝需要做到T+0的赎回,而余额宝背后的天弘基金所投资的资产与其之间的结算是T+1,这就对基金本身的流动性管理提出了很高的要求——由于余额宝没办法及时赎回自己投在各种金融产品上的钱,我们这些普通投资人的赎回需求往往需要通过申购者的资金来相抵,如果不足以相抵,还需要基金动用自有资金进行垫资。

所以,若单个用户的投资额度高达几十甚至上百万,那么一次赎回带来的资金撤出金额是巨大的,往往需要动用天弘基金的自有资本来垫资。而在极端情况下,这样的大额资金集中撤回——也就是我们常说的挤兑——发生时,基金自身便可能会出现管理风险。

而像天弘基金这样的“巨兽”若发生风险、甚至危机,也不可避免的会对整个金融市场和其他金融机构产生影响,严重时,或会引发系统性风险。

余额宝究竟有多大?

根据天弘基金4月22日发布的季报显示,余额宝的托管资金规模已经超过1.14万亿,成为世界第一大货币基金。而仅在2个月后,余额宝的规模达到1.43万亿,超过招商银行2016年的个人活期和定期存款总额。可见,尽管规模已经非常庞大,但其增长仍然没有放缓的趋势。

基金规模的快速增长跟近期余额宝收益的上升有直接关系。

5月11日,这支全球最大规模货币基金的7日年化收益率达到4%,这是2015年6月余额宝跌破4%收益率后,第一次重回这一节点。 而收益率增长的背后, 是余额宝对接的资产变得更“值钱”了。

据国际评级机构穆迪指出,在2013年刚推出时,余额宝对接资产大部分为银行存款,然而,到了2017年一季末,银行同业存单占基金投资的比例增加了一倍多,而银行存款的占比连续两个季度下滑。目前,余额宝所持有的前十大债券均为股份制银行和城商行发行的同业存单。

同业存单是中小银行的一种融资手段,他们通过发行同业存单和理财产品在同业市场上批发相对便宜的资金,并投资于各类资管计划来获取差额收益。但是,各类资管计划投资于债券,以及向那些在传统银行借不到钱的人提供影子银行借贷,相当于放大了杠杆。

但就在近期,监管对于这种加杠杆的做法已经表明了态度:4月,央行宣布将表外理财及同业存单纳入MPA(宏观审慎评估)。同业存单收到约束,其流动性就会变紧张,投资于同业存单的余额宝等货币基金的利率就会上升。

于是,在监管严控杠杆、收回银行体系内流动性的当口下,余额宝也表明了自己的态度:与监管步调一致。

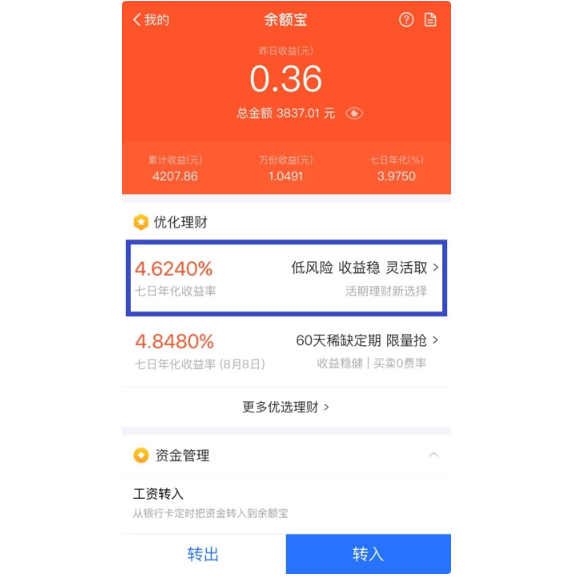

不仅如此,央行的降杠杆举措不可避免会使得同业存单的市场需求量会下降,这也势必会影响到余额宝的投资标的选择。那么,余额宝缩减自己吸纳进来的资金规模,也是一种降低管理难度的做法。 对于余额宝的投资者来说,降低投资上限或许不是个好消息。但若跳出余额宝,目前市场上7日年化收益率超过4%的货币基金已有近200支,其中不乏4.5%以上的产品。

而对于蚂蚁金服来说,余额宝一度是它的战略级产品,为其带来了超过3亿用户。而如今,它的战略使命几乎完成。现在打开蚂蚁金服旗下的理财平台——蚂蚁财富app,其在首页推荐的货币基金早已不再是余额宝,而是其它收益率更高的产品。

余额宝为蚂蚁金服带来了用户、构筑了一个相对可信任的品牌。下一步,蚂蚁金服希望把其它基金的销售额带起来,而降低余额宝的投资上限也有将用户向其它产品引流的意味。 近期,余额宝确实在自己的页面里大力给各种同类的货币基金导流,这背后蚂蚁金服的用意是想做大余额宝之外的理财平台。

蚂蚁金服告诉36氪,在两个月时间里,首批在余额宝页面被推荐的那些货币基金已经平均规模已经涨了5倍,最高的增长甚至接近100倍。 |