|

感谢各位点赞,看到三年前写的内容,感觉还是有些青涩和笼统。我后面工作选择的方向,也是财务分析,因此结合工作的感悟,做一些补充。 讲到财务分析,经常会涉及到许多指标,图表等,可能会让人误解,财务分析只是拿着数据做做指标分析、图表幻灯片等。其实不是,这只是一小部分。关于财务分析具体做什么,不同公司可能不一样,后面我会讲讲我在这个岗位做过什么。 我们先谈一下财务分析这个岗位,如果要做得好,需要在以下哪些方面比较精通: 1)发现问题,并提出解决方法和改善意见,同时推动流程优化的能力。 2)处理大量数据和建模的能力。 3)熟悉核算岗位的工作内容,并对数据来源有掌控性。 4)数据敏感性,以及对经营风险的敏感性。 5)抗压能力,包括面对人员挑战和面对工作及时交付的压力。

就以上几点,我们可以更具体的说一下财务分析: 第一点,其实不止财务分析,其他工作岗位也是需要这种能力的。我们多多少少都会遇到一些问题,其中有些还经常出现。 其实问题出来,通常是症状,真正的原因可能不那么明显,但仔细分析,通常能够找到原因。困难的地方在于找到原因之后,哪怕你有一个很好的改善意见,做成流程到执行也是一个长期的过程。 第二点,财务分析要定期出分析报表的,可能是每周、每月、每季度以及年度。表的内容不同,但是有一个共同点就是数据量大,需要大量公式,格式基本固定的。 这种情况,如果公司的财务软件不是特别强大,就会涉及到Excel的使用了。Excel的使用分两条线,一个是应对大量数据方面,另外一个是对外展示方面。 大量数据基本是这样的历程:a.学习工具栏的各种操作(筛选、透视、分列、数据验证);b.接着研究各种公式,体验到了公式的用处; c.根据规律设计模板,做好公式,每次只补充变动部分;d.妈的公式计算太耗时间了,直接学VBA 。 对外展示的历程:a. 通过Excel表做图表;b.每次都做太麻烦,做个图表模板,只变动源数据。c. 图表太多了,用开发工具学习动态图表的制作。d. 咦,商业仪表板用Excel也可以做出来呀。同时,又学了power pivot power bi 。 基本上,如果不熟练使用Excel公式,面对这个数据处理量,肯定是应付不来的。至于进阶的那部分,多少有点个人兴趣在推动。 第三点,其实财务分析是要在核算岗位的基础上去做的,所以核算岗位的问题,如果你不了解,会有很大阻碍的。我们是需要从数据看问题,但是如果你不理解每一个数据最开始的来源,是很难找到问题,所以要有一些做核算的经验的。千万不能出现这种心态:这些数据是谁谁给我的,错了不是我的问题。 第四点,分析岗位一般和业务挂钩。业务又是公司的主要收入来源,市场瞬息万变,风险控制就显得格外重要,有时候一两个单出了问题,好多个单就白做了。当然,这一块不是一两个人去控制的,需要搭建好的体系,但关系到分析管理岗,需要提出有力支持的,比如遇到客户回复的一些异常,要对此格外敏感,而且要有原则,顶得住压力。 第五点,销售人员都是一群人精,和他们打交道,格外能锻炼与人沟通的能力。同时,也是有很大的压力,需要拎清楚哪些可以让步,哪些方面必须坚持。另一方面,对于自己提供的数据,要及时且准确,同时心里有这些数据,哪怕没有看表,也要知道一些大数的基本情况。因为这些数据一般都是公司领导层来看的,所以要能够禁得住提问,哪些数据来自哪里,为什么等。 谈谈我在分析岗位的工作内容 每周做应收包括账龄的报表(excel),销售订单发货回款等经营数据分析表(Excel,power bi);每月做库存分析表 (excel),公司经营预算决算情况分析表(Excel)以及PPT;销售人员KPI数据(Excel); 不定期会做一些费用分析报表,以及流程改善的内容。 最近有在出具财务报表,更深入的了解公司全盘的业务。 一点感悟 细节决定成败。之前听过好多人讲,还在公司听过以这句话做题目的培训课程。但都没特别深刻的理解。之所以转向财务分析,一方面兴趣和擅长,同时也不太想整天去核对借贷平衡的数。 不过,最近工作中遇到的一些事情,才更深刻的理解这句话。细节不是借贷不平衡的一分钱,而是真正出现问题时,你之前审核合同的一个章或签字,而这个章可能决定了你是否可以要回这部分钱。 把一些小事情提前做好,并一直能够坚持,说来简单,做起来却不容易。 因为,他给你带来的回报并不具体,也不明显。然而,一旦出了问题,回顾过来,会发现这些小事有多么重要。

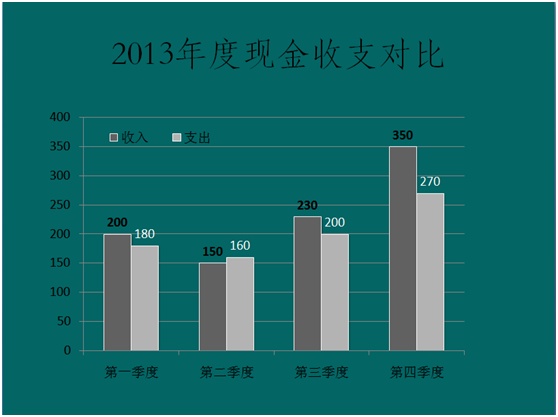

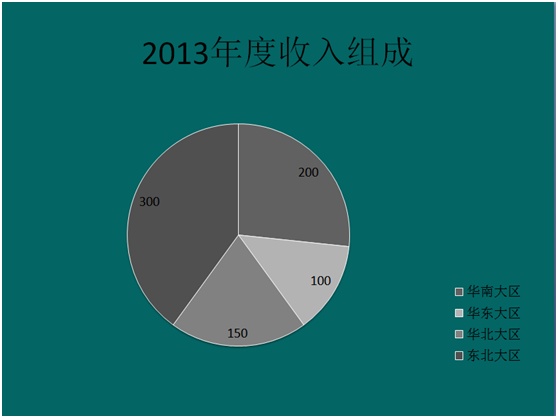

__________________________________分割线(2018.8)______________________________________ 刚刚做完年底的财务分析报告,相比去年来讲,还是有一些进步,在这个过程中也学习到不少新的东西,作为一个总结,顺便理清一下思路,试着回答一下这个问题。 首先,做财务分析要有一个前提,这个前提也是你前期整理数据的一个依据。举个例子,假如公司对各项收入成本的核算以收付实现制为主,那么这个前提就要贯穿始终,不能一部分收付实现制,一部分权责发生制。另外一个前提,明确为谁做这个分析报告,大部分财务分析报告是面对公司的领导层。如果是客户、供应商或者银行,则侧重的内容肯定是不一样的。 接下来,把整个的分析思路分成几部分,每个部分的侧重点不同,但又能够说明问题。 比如,我分为五个部分: 第一部分,全年的现金流情况分析,这部分内容不需要太多,四五张幻灯片就能够说明问题,但会给看报告的人对全年的情况有个整体的掌握,通常也是公司领导首先关注的内容。 以第一部分为例,列举幻灯片的情况。 第一张: 本年度现金流的情况  说明:可以按照月份,也可以按照季度,但介绍全年的情况按照季度可以表现的更清晰,内容浓缩后,重点会突出,如果按照月份的话,会出现24个数字,12个月的收入与支出,这样无法直观的呈现全年的收支情况。(严谨一点,需要再幻灯片上注明金额:万元) 第二张: 本年度收入的组成情况  说明:各个公司收入的来源不同,按照地区来分类不一定是合理的。所以应当根据公司的具体情况,将收入的来源进行划分。分类的依据或目的,即要呈现不同收入来源的对比,又不过于精细到模糊主次关系,也就是说对于一些金额较小,但难于归类的可以放在一起。

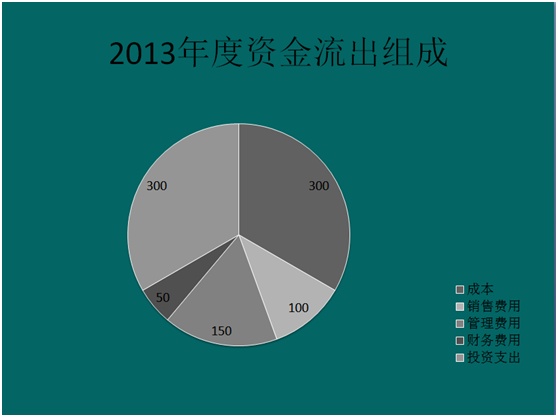

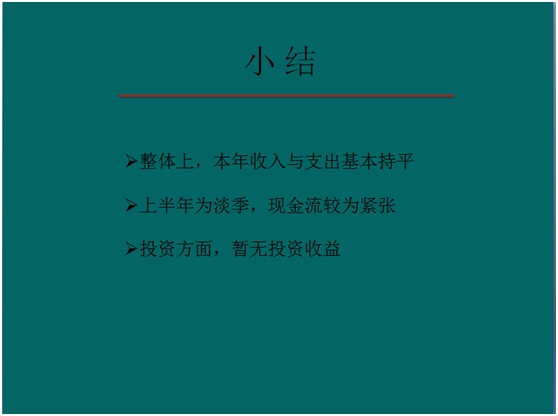

第三张:本年度资金流出的情况  说明:本张和上一张资金流入的幻灯片,都要和第一张本年收支的情况对应,也就是总金额一致,这两张是对本年收支情况的进一步说明。另外,如果有对这部分情况需要加以说明的内容,可以在空白部分添加,但是一定要注意说明要浓缩,更细的解释可以在讲解的时候来说,或者文本财务分析的时候加入。 第四张:本部分的小结  说明:1)当第一部分我们要说明的东西展示结束后,加一个小结到幻灯片,无论对于做财务分析的人还是听或看财务分析的人来讲,对思路都是一个很好的整理和回顾。如果直接进入到下一部分,因为有些内容是重复的,比如经营性支出的情况,会容易造成混乱。 2)我只是做几个最简单内容,中间根据公司的不同情况,可以加入本年投资的情况,或者其他对现金流有重大影响的内容。

第二部分,本年经营情况的分析。相比第一部分,去掉比如投资活动和筹资活动等与经营活动无关的内容。这部分内容,主要的关注点在经营情况方面。首先是收入成本费用所占的比例,然后各个支出的部分是否处于合理的水平,如果某一部分支出比例过大,就要进一步查找原因,分析说明。如果公司实行了预算管理,就要和预算进行比较,这就是实际与计划的对比。对于偏离程度比较大的项目要找原因,作说明,进一步的就是以财务的角度提出改进意见。

第三部分,与上年或者上两年的数据对比,这是纵向比较。直观的可以看出收入支出是增加还是减少。比如,利润率降低了,那么是哪部分原因导致的,这里就会出现很多情况,收入支出都增加但支出增加比例大于收入增加比例;或者收入支出都降低,但收入降低比例大于支出降低比例;或者其他与去年持平,但销售费用增加了。关注异动的方面,然后查找原因,分析原因,呈现出来,可能的话,提出改善意见。另外一方面,就是横向对比,通常是分析同行业公司和主要竞争者的财务数据,比如上市公司的报告,可以对主要的项目进行对比,但对于报告的来源和真实程度要有个考量并作说明。

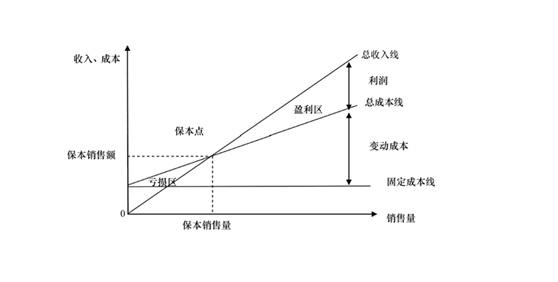

第四部分,财务比率分析,可以首先画一张收入成本线,标注出固定成本和变动成本,这样可以确定盈亏平衡点。当这个图画好之后,有助于看报告的人理解后面各种财务比率的分析。我就是画了两张图为后面的财务比率分析做铺垫。财务比率有很多种,每种侧重的方面也不一样,这就要根据你前几部分的内容分析出来的问题来确定了。通常,涉及公司整体运营情况是肯定要有的,经营利润率、边际贡献率等,还有就是与现金流和销售相关的比率也是关注的重点,比如资金周转率、应收账款周转率等。另外就是前期分析有异动的方面,与之相关的财务比率,成本增加的话,关注存货周转率,现金流经常出现问题,现金周转率,流动比率、速动比率等等。

第五个部分,就是财务报表分析。四张报表,可以作为你分析报告的附件,比较直观也就是大部分人都可以看懂的利润表,可以简单说明。主要就是资产负债表和现金流量表,一般重点关注的就是金额比较大的项目,还有就是和经营情况息息相关的项目,比如应收应付,预收预付,存货。其实,这部分和第四部分也有部分重合,怎样写更容易让看报告的人理解,更加思路清晰,来决定分一部分还是两部分。 以上每一部分都可以按照第一部分的幻灯片思路来进行,对比用柱状图,组成用饼状图,趋势用折线图,也可以混用,主要看需要说明的目的。

再补充几个财务分析常用的工具或图表: 量本利分析图:  说明:这个学过财务管理的都知道。其实,对于大部分看财务分析的人也是比较直观的分析图,一般放在总结的部分,或者分析盈利情况的部分。

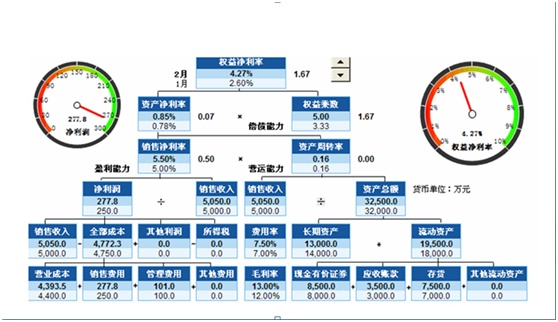

杜邦分析体系:  说明:1)这个也是财务管理财务分析部分的内容。杜邦分析体系既可以作为我们做财务分析找差异找原因的工具;也可以作为我们展示公司整体情况的工具。 2)但要注意几点,如果面对的不是学财务出身的人(一般情况我们面对的都不是学财务),那么就不能笼统的说,权益乘数增加了,必须要用更直白的语言,把通过这个体系查找到的原因讲出来,而非推导的过程。比如:本年与去年相比,盈利能力有所下降,具体到原因是成本增加,再接着成本增加的原因一二三。

商业仪表盘:

说明:商业仪表盘是在做决策时会用到的工具,把影响决策的有关数据全部在一张图纸上展示出来,然后做整体的权衡。大多数企业,领导的决策一般不会将要决策的事情以及影响决策的需要哪些数据告诉财务,然后让你做张商业仪表板。 不过,我们可以以财务角度提出建议时,以商业仪表盘的形式展示我们的依据,往往也不需要那么多的数据项,2-4项数据放到一起,然后把因此而得到的建议提出来。

总之,写财务分析报告,一定要考虑看报告的人,一方面要专业,另一方面还要易懂。虽然看上去有点矛盾,其实是可以兼顾的。如果是通过ppt做演讲,不要用过多文字,表格也尽量少用,多用图表,涉及到比较专业的内容,要用为听众用易懂的方式解释清楚。如果是文字版,那么对一些有必要说明的内容可以多做些解释说明,但整体的思路也必须是清晰的。 还有一个难点,就是对异动的数据查找原因这块,因为涉及到其他的部分,部门间的沟通和对实际情况的理解,都会影响是否能够找到实质原因的因素。

数据和理论基础:1)知道你用的每一个数据的来源和准确程度;2)会计相关的知识属于基础;3)财务管理的内容可以为你提供更灵活的思路;4)逻辑性对整个分析是否易于理解非常重要。 |