|

“”“2009年03月14日”

1美元的花旗

花旗银行周四股价大涨,收盘于1.67美元。——这听起来像是一句很讽刺的话,这家银行帝国两年前股价还在50美元以上。 但这也是一句很欣慰的话,毕竟,花旗没有沦落为“仙股”。

就在3月6日,花旗盘中跌至0.97美元,是自1986年上市以来首次跌破1美元。 “破1”之后,近几日的大涨,得益于花旗今年前两个月的盈利。但是,1美元的花旗算不算便宜货?在美国银行业“国有化”进退两难、损失尚未确认的情况下,对它的估值更像是一种实验。对华尔街严重不客气的奥巴马总统最近也开始像卖方分析师一样叫卖股票,但市场依然疑虑重重。

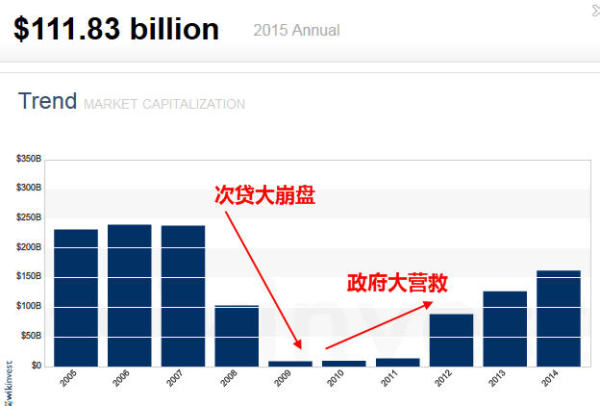

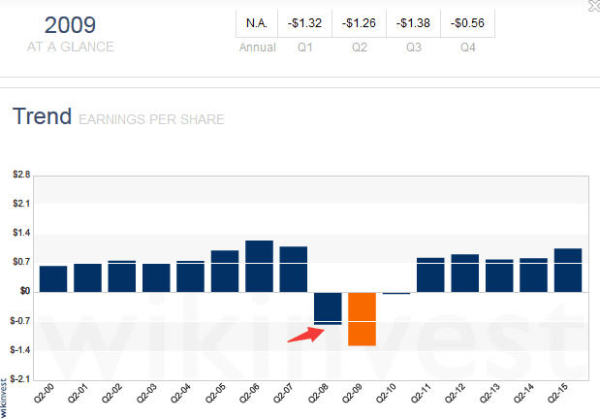

1美元 3月10日,花旗CEO潘伟迪在员工邮件中称,扣除减记因素,花旗1~2月份实现盈利190亿美元。这一数据鼓舞了早已涣散的市场人气,刺激美国三大股指上涨近6%~7%。 花旗的高管更是精准抄底,大获其利。花旗董事赫南德兹在3月2日买入600万股花旗股票,均价1.25美元;花旗拉丁美洲业务行政总裁莫拉3月3日买入150万股,均价1.24美元,花旗副主席卡登与审计主管格尔斯帕奇(Gerspach)各自买入10万股及6.5万股。 盈利数据刺激花旗股价当天飙升47%,上述四位高管账面获利220万美元左右。当然,这点收入跟辉煌时期的巨额奖金比起来简直不值一提,但在一片哀鸿声中,还是让人“艳羡”不已。 曾经,花旗的高管们,通过一系列惊天动地的收购打造了世界金融混业帝国。 “花旗集团已经建立起了真正的综合金融服务平台,每一位到花旗的客户都将享受到储蓄、信贷、证券、保险、信托、基金、财务咨询、资产管理等多项金融服务,花旗充分挖掘了每一位客户的潜力,令单个客户创造的利润达到最大。”“花旗集团在全世界100多个国家和地区建立了庞大的分支机构,因此其抵抗单个地区风险的能力得到大大加强。” 2007年,中国的三大国有商业银行刚刚上市不久,有中国的银行业分析师以如此赞美的口吻来描述花旗,那时候,花旗还是中国银行业的光辉榜样,无论是在评论界,还是在银行界。 从1986年上市到2007年,花旗的股价涨了30倍,2006年曾达到每股55.70美元,市值达到2772亿美元。 病来如山倒。次贷危机引爆了欧美金融体系里的所有气球。屹立156年的雷曼兄弟轰然倒下,富可敌国的AIG成为“仙股”,还叫卖资产。花旗同样在变卖家产以稳定岌岌可危的资产负债表。 在2009年3月上旬,体格依然庞大但瘦骨嶙峋的花旗一度“登仙”,跌破1美元,总市值只有55亿美元,与最高时期相比,缩水幅度达到98%;与中国的上市银行相比,它仅仅高于南京银行和宁波银行这两家城市商业银行,这看起来是何等的不相称! 在北京的市区,1美元难以买到一份像样的盒饭,在美国,就在前几天,你有机会买到一股花旗股票;很难说这种机会就一去不复返了。 抵抗“国有化” 开始盈利的花旗似乎长了信心。花旗集团董事长理查德·帕森斯(Richard Parsons)周四接受媒体采访时说,花旗不再需要政府额外注资,并对花旗将维持私有表示了信心。 很难说花旗拒绝政府的继续注资完全来自于业绩好转。美国“国有化”的救市手段开始受到金融界的“抵抗”,美国媒体报道,已经有多家接受政府注资的银行打算尽快退钱“赎身”。 要求“赎身”的原因是,接受政府资金,就得接受越来越多的附加条件:推迟没收抵押房产、调低住房抵押贷款利率、限制高级管理人员薪酬、停止股东分红、辞退外籍雇员……据称,表明退钱意向的银行中,既有名不见经传的小银行,也包括高盛公司、富国银行等“巨头”。 去年10月以来,美国政府已经三次救助花旗,注资450亿美元,政府对花旗的持股比例将增加到36%。花旗的现有股东持股较为分散,持股比例最高的只有4.5%。

近期美国政府主导的压力测试结果显示,美国银行业总损失为2.6万亿美元。“美国银行‘国有化’可以迅速帮助银行完成损失确定和注入资本金,直接恢复银行的正常放贷功能。”宏源证券首席经济学家房四海认为,银行“国有化”遭到了强烈抵制,一个重要的原因是政府股东与私人股东存在利益冲突;政府不以营利为目标,银行未来的发展策略无法同时满足政府和个人的利益,经营杠杆也会受限。 “国有化带来稀释风险(Dilution Risk)是目前金融机构拯救的新问题。”国信证券分析师周炳林在分析报告中认为,由于股价的下跌,相同规模的新股本注资,占股比例较去年四季度初期有很大的提升,老股东份额被大大稀释。 以AIG为例,国有股占比已经超过80%。 “一种观点已经在酝酿,认为这类似于在股价底部将老股(东)强行斩仓,而国外又很重视分红,大幅稀释使得未来银行即使恢复元气,老股(东)也看不到希望。”周炳林写道,于是金融体系稳定与金融股价格的稳定问题出现了分化。 “被‘国有化’后的商业银行估值水平会大幅下降。”房四海说,根据报告测算的结果,国际经验表明国有银行的估值仅为私有银行估值的50%。 于是,救市的“国有化”手段成为美国股市的压力。 “美国从骨子里难以接受银行被‘国有化’的行为。”房四海认为这是最重要的原因。 1美元是底吗? 从前述几位花旗高管的经验看来,花旗跌到1美元为投资者提供了绝佳的抄底机会。 近期美国银行股大幅反弹,因为花旗、JP摩根等机构纷纷表示今年前两个月赚钱了,美国银行甚至表示今年可能盈利500亿美元。 “但这些商业银行的债券价格仍然下跌,显然市场预期这些金融机构难逃‘国有化’救助命运,因为‘国有化’救助会让商业银行债权人(保险公司和海外富商)承受很大损失。”房四海认为,未来美国政府不排除会要求商行债权人降低银行负债后才会给银行注资,美国的意识形态决定所有损失无法全部由纳税人承担。 另有机构观点认为,美国股市确认底部需要在美国商业银行“国有化”之后,商业银行资本金注入是美国经济复苏的前提,而美国银行的复苏需要经历3个阶段:损失确认、资本金注入和信贷创造。美国股市和经济大幅反转需要美国银行股企稳,银行业是本次危机的源头,也是最需要解决的问题。 房四海更关注美国经济前瞻性指标,比如消费情况等。“如果前瞻性指标储蓄率进入6%(对消费边际影响的临界点),且美国retail sales持续好于预期,即使滞后指标失业率继续上涨,美国股市也会大概率见底,虽然难以大幅反弹,而最新的零售数据同比仅下跌0.1%,大幅好于我们之前的预期-0.7%。” 而周炳林在思考另一种风险:2007年四季度以来美国金融机构损益情况的真实性。他注意到,美国六大金融机构一旦亏损,往往在同一时刻发布获得注资的公告,而且注资金额与亏损金额基本相符。这究竟是通过管理层的努力,“窟窿多大,就争取了多大的补丁”,还是管理层在欺瞒,“有多大补丁,就说窟窿多大”呢? 他还担心,去年四季度金融危机波及实体经济,今年实体经济的压力有可能返流到银行。 “你们目前见到的状况是利润和收益率正逐渐恢复,意味着购买股票将是一种良性的长期投资。如果从长线角度看,你正目睹美股市盈率趋近可获得潜在收益的买点。” 奥巴马的话多么耳熟! 但国泰君安在本周一的报告中计算,美国股市暴跌后的估值也未见得有多大吸引力。美国股市以历史衡量的滚动市盈率并没有达到诱人的地步,甚至是在相当高的38倍左右。“”

" 美接受救助九家银行大发红包 尽管美国银行业蒙受的巨额亏损让美国陷入了经济动荡,但9家收到政府救助资金的银行去年共发放了近330亿美元的奖金,其中近5,000名员工的奖金数额超过了100万美元。

库莫纽约州总检察长库莫(Andrew Cuomo)周四公布的这个数据让人们难得地了解到了华尔街的薪酬文化,在这里高层雇员收入的90%甚至更多都来自于年终奖。

326亿美元的奖金额比加州的预算赤字高出了三分之一。9家银行中有6家银行的奖金数额超过了它们的利润。在这些银行中,每270名员工就有一人的奖金超过了100万美元。

库莫的报告说,这9家银行2008年的总薪酬和福利比2007年的1,493亿美元下降了11%,为1,335亿美元。但随着收入的下滑,薪酬占企业收入的百分比却从2007年的41%上升到了去年的45%。 "

“”“

这个故事告诉我们总统/主席亲自推荐商业银行股票的时候还是值得一试的。 |