我们常常听到索罗斯的一句名言,“市场永远是错的”。但在研究了他的反身性理论后,这句话真实的含义或许是——“我们对市场的理解永远是错的”。

差之毫厘,谬之千里。是以为记。

索罗斯,著名慈善家,货币投机家,股票投资者。其一生在国际金融市场上刮起多次腥风血雨,击垮英格兰银行,做空泰铢,一生放荡不羁爱自由,获取了不计其数的财富。

索罗斯创立于1969年的“量子基金”威名赫赫,在转变成家族财富基金之前,曾经是对冲基金界“最能赚钱的公司”之一,在40年间有着平均20%的年化收益。

2015年1月22日,索罗斯宣布退休,不再管理投资,把重心放在慈善事业。

两年半后的今天,投资者们面对的信息过载、内心浮躁,无论是科技龙头的股价,还是中国的房价,羊群效应和正反馈效应正在累积。

此时此刻,索罗斯振声发聩的“反身性理论”,更值得细细琢磨。

江湖上,索罗斯的传说仍在流传。而背后,是他与众不同的投资哲学,和不断重演的历史……

传奇:“黑色星期三”——英格兰银行的噩梦

1992年9月17日,美国东部时间早上7点,一声电话铃打破了清晨的宁静,吵醒了睡梦中的索罗斯。

这是他助理打来的,

“Boss,您刚赚了9.58亿美元!”

索罗斯面无表情地点了点头,并没意识到助理看不到他。撂下电话,他坐在床上陷入沉思…

1989年,东西德合并。大量的东德人涌入西德以便享受更好的社会福利,同时政府开始大兴土木,财政出现严重赤字,通货膨胀加剧,货币快速贬值。

这一幕不禁让德国人民想起了一度被希特勒支配的恐惧——当年的纳粹就是在恶性通胀的环境下诞生的,德国人民也因此对这一现象深恶痛绝。

如何对付通货膨胀?央行行长一拍大腿,加息!

然而此时,欧洲其他经济体正处在衰退阶段,德国加息的结果就是大量资金涌入德国,寻求高回报,这又反过来导致其他国家的经济更加疲软。

在这其中,英镑就是最大的受害者之一。当时的英镑已加入欧洲汇率体系,和德国马克是固定汇率制。但事实上由于糟糕的经济状况,英镑早已不堪重负。

此时,只有两个办法可以保证英镑的币值稳定。要么德国中央银行干预市场,买入英镑,卖出马克,强行平衡英镑和马克的供求关系。要么德国降息,减少外部热钱涌入,同时英国加息,留住国内热钱。

索罗斯的量子基金在此时盯上了英国。

他问自己的第一个问题是:德国是否会帮助英国渡过难关?

可当时欧盟还相当松散,英国经济衰退,德国央行并不想持有没前途的英镑,同时德国央行痛恨通胀,不可能再降息。

那么第二个问题就是:英国是否能同步加息来平衡汇率?

答案依然是否定的。根据量子基金的分析,当时英国的房地产抵押贷款普遍采用浮动利率,一旦加息,英国家庭将直接面临更巨大的还款压力,从而进一步削减消费,使经济更加糟糕。

此时不做空更待何时?索罗斯拿出了从国际市场上借来的30亿美元,建立了100亿美元的仓位,同时做空英镑,以及英国的股市和债市。但这也意味着一旦失败,索罗斯将背上天文数字的负债。

1992年9月15日,英镑持续下跌。英国再次恳求德国降低利率,再次惨遭拒绝。

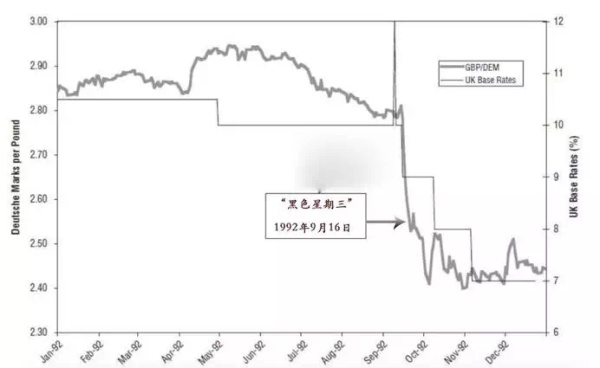

9月16日上午,英格兰银行取出大量外汇储备买入英镑,并将基准利率从10%提高到12%,不惜一切代价保卫英镑。然而市场此时已断定英镑必然在投资者的抛售中迅速暴跌,因此纷纷抛售英镑。英镑汇率如决堤洪水,一泻千里。

9月16日下午,英国再次提高基准利率到12%,希望能诱使投机者买入英镑。此举更加让市场确信,英国政府的恐慌和没底线,于是更加猛烈地做空英镑。

9月16日19点,英国政府彻底放弃抵抗,并退出欧洲汇率机制,不再和德国马克挂钩。英国在这一战中,损失了约33亿英镑。

这一天,就是金融史上著名的“黑色星期三”。

图片来源:彭博社

后来,英国金融界时常回想起,那曾经被索罗斯支配的恐惧。

传奇:“亚洲金融危机”——山河破碎之力

光是支配英国,并不能满足索罗斯。

在20世纪90年代,随着许多东南亚国家不约而同地进行经济大跃进和金融自由化,大量国际资本涌入亚洲发展中国家,以求获得高额回报。泰国、马来西亚、印度尼西亚、新加坡和韩国,在这个时期都经历了8%—12%的高GDP增长。这就是曾轰动一时的“亚洲经济奇迹”。

东南亚国家看着自己不断增长的GDP,愈发自信,认为自己的潜力无限。

就在他们张灯结彩庆祝经济腾飞时,索罗斯却陷入了沉思。

因为东南亚国家劳动力素质底下,基础设施不完善,来自国外的热钱并没有真正进入科技生产等领域,更多的是进入了房地产股市等投机之地。当一个国家的全要素生产力远低于他的GDP增长率时,这个国家无疑是在作死。

这时的东南亚国家,不是一个冲向宇宙的火箭,反而更像一簇即将湮灭的烟火。

更要命的是,部分东南亚国家还将本国货币和美元挂钩,从而使本国的货币价值高估。这其中最“作”的,当属泰国。当时泰国沉醉在一片经济大好的幻觉里,认为自己的泰铢会和美元一样值钱。

国内资产高估,同时本国货币也高估,那么这会造成一个什么问题呢?

假设一个美国人在泰国首都曼谷买了栋楼,按照当时的汇率,这栋楼卖了换成美元,在纽约也就能买栋差不多的楼。这合理吗?就好像我们现在把农村里的房子卖了,居然就可以去城里买套相同面积的房。即使现在村里的经济发展不错,但离发展为城市规模的经济体也还远着呢。

对,这其中的荒谬,索罗斯和你都想到了。泰国的资产价格和汇率,至少有一个要跌。是至少。那么到底哪个更有跌的可能呢?

索罗斯想了这么几个因素: - 1.泰国的金融管制是东南亚国家中最宽松的,那么做空汇率的阻力就比较小。而房地产资产的做空周期太长,不易操作。

- 2.美国当时正在加息周期。随着利率上升而不断走强的美元,一方面使泰铢汇率有点跟不上,一方面又降低了泰国对外资的吸引力。

- 3.人民币和日元当时正在贬值,中国和日本的出口优势日益凸显,东南亚国家出口优势逐渐减弱。

- 4.泰国的美元外汇储备并不太多。

这么看来,做空泰铢十拿九稳,剩下的就是如何操作了。 - 1.将美国国债抵押给泰国银行,借出泰铢。

- 2.将借出的泰铢在外汇现货市场中抛出,买入美元。

- 3.同时做空泰铢外汇期货,并在市场上唱空泰铢,引发撤资恐慌。

1997年7月,泰铢,卒。

泰国中央银行随后宣布放弃已坚持了14年的泰铢钉住美元的汇率政策,实行浮动汇率制。泰铢旋即继续暴跌17%,创下新低。泰国金融危机就此爆发。

股市暴跌,物价飞涨,企业经营困难,外债增加,流动资金紧张,泰国经济陷入无边的黑暗之中。随后金融危机波及印尼,菲律宾,韩国等国,给这些亚洲国家造成了难以计算的损失与恐慌。

后来,亚洲人民也时常回想起,曾经被索罗斯支配的恐惧。

“反身性理论”--关于市场,我们所知道的一切都是错的。

如果说一次做空成功可以归结为运气,那么接二连三的精准狙击无疑是索罗斯投资实力的体现。想要了解这背后的奥秘,就必须懂得他的投资哲学。

离开金融界的那天,索罗斯说了一句话,“世界经济史是一部基于假象和谎言的连续剧。要获得财富,做法就是认清其假象,投入其中,然后在假象被公众认识之前退出游戏”。

这句话不仅概括了他的一生,更透露出他投资哲学中的精髓——“反身性理论”。

先来一段索罗斯在《金融炼金术》中解释“反身性”的原文随意感受一下。

“反身性的概念其实很简单:在任何包含有思维参与者的情景中,参与者的思想和现实情况之间存在着一种互相影响的关系。 一方面思考者试图去了解真实的情况,另一方面他们试图获得一个他们想象中的结果。这两种过程起到的作用相反:在求知的过程中,现实是已知量,然而在参与的过程中,参与者的思想成了已知量。在提出哪些是已知的而哪些是未知的时候,这两种作用会相互干涉。 我将这种两个作用间互相干涉称之为'反身性'”。

哲学家的思路总是有点跳跃的,上面的这段并不易懂。我们尝试从头开始一步步理解“反身性”的哲学内涵。

市场的本质即预期意识的集合

首先,我们需要先弄清楚“市场”的本质是什么。

今天我们想到市场,是一个极其复杂的综合体概念。然而市场在诞生之初,不过就是一个“以物换物”的场所,原始人用牛肉换羊肉,用羊肉换弓箭等等。这一点至今仍然万变不离其宗。

我们认为一头牛可以换一头羊,这是我们在市场中对“交换”的预期意识,若碰到认为一头羊可以换一头牛的人,那么就可以完成交易。因此在市场上交易的,实际上是我们的预期。

人作为市场的主体,而市场可以看作是“交换”双方的预期意识构成的集合。

我们对于市场的看法已经改变市场

如果将市场整体比作一盆水,作为个体,我们每个人对市场的认知就如盆中的一滴水。如果其中一滴水改变了它的状态,那么这盆水自然就不再是之前那盆水。而事实上,脸盆中的每一滴水时刻在变动着。

换言之,当我们作为市场的参与者尝试去认识市场的时候,在这个过程中,我们对市场的认知就会随着获取知识的增多而不断改变。而与此同时,作为市场的一份子,我们认知的改变也就意味着市场的改变。

这就是反身性理论。

我们常常听到索罗斯的一句名言“市场永远是错的”,但这句话真实的含义或许是,“我们对市场的理解永远是错的”。

如果你认为这有点不可知论的味道,那就对了。

索罗斯的哲学根基主要来源于卡尔﹒波普的证伪主义,还有部分是来源于哈耶克的《感觉的秩序》和《科学的反革命》。

证伪主义认为所有的科学知识都是暂时的,都是等待被证伪的,一些今天看来颠簸不破的真理,很可能只是明天的谬论而已。科学命题不能被证实,只可以被证伪,可证伪性是科学与非科学的划分标准。

而“反身性理论”告诉我们,市场作为整体,永远包含比个体多的信息,多到足以保证其自身作出最正确的分配。我们的个体意识,作为整体意识中的一份子,是永远无法认识到整体的意识。

这就像我们的眼睛虽然长在脑袋上,却无法看到自己的后脑勺,因为一旦我们想看后脑勺而转头,后脑勺也同时跟着移动使我们看不到。

过去,我们总以为是因为自己懂得不够多,才导致无法作出正确的判断,而索罗斯的“反身性”理论告诉我们,我们永远无法知道的足够多,来作出绝对正确的判断——因为当我们开始理解市场时,市场就已经不是我们所理解的样子了。

美国学者约翰特雷恩在《大师的投资习惯》中对此有过精彩解读:

“‘反身性’的本质是指认知可以改变事件,而事件反过来又改变认知。这种效应通常被称为‘反馈’。这就好比,如果你拴住一条脾气好的狗并踢他,骂它‘坏狗’,那么这条狗会真的变得很凶,并扑过来咬你,而这又会引来更多的踢打、更多的撕咬。”

反身性在现实中的案例

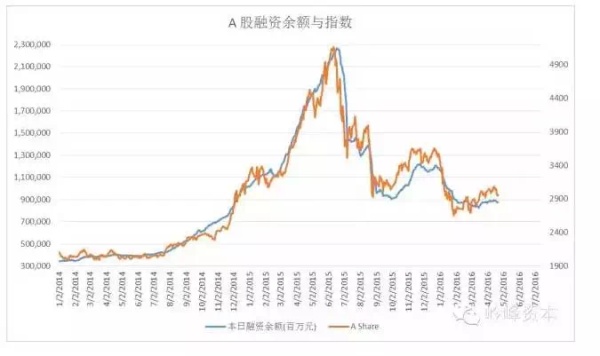

2014-2015年的A股牛市就是这样一个正反馈过程。

股市长期低迷之后,市场的平衡被外界的买盘驱动所打破,配合以央行宽松,流动性充裕,股市开始加杠杆。股市的上涨吸引了更多资金买入,尤其是杠杆融资买入。杠杆融资买入反过来进一步推高了股价,让使用杠杆的人获得超额收益,进一步强化了正反馈机制。融资余额与股市指数在这个正反馈的循环中互为因果,反复强化。

图片来源:岭峰资本

再举个负反馈的例子。一家银行原本运行良好,不知是谁突然说,银行要倒闭了。一传十,十传百,相信的人马上跑去排队取钱,而其他人看到很多人跑去排队取钱,也认为这是真的而去排队取钱。当银行门口的队伍越来越长时,人们对于“银行倒闭”越深信不疑,于是就有更多人争相去银行挤兑,生怕自己的钱取不出来。

最后,银行真的倒闭了。

市场一直在根据我们的预期不断变动,而我们的预期又在市场的变动中不断变化。当趋势形成,三人成虎,那么市场也将越来越偏离平衡点,向极端的泡沫化发展。

科技股和房价是最新的案例吗?

去年以来全球科技股的“涨不停”,同样是反身性理论在现实中的体现。

新科技代表着新的生产力和未来的发展趋势,这没有错。无论是腾讯还是阿里巴巴,都是对传统社交方式和购物方式的颠覆。这在刺激着投资者的神经和想象力的同时,也吸引了大量的资金流入。例如昨日腾讯的股价就第一次收在了300港元以上,再次创出历史新高。

在赚钱效应的刺激下,更多的分析师开始为科技龙头们的上涨寻找理由,撰写深度报告并调高目标价。这些信息通过媒体的放大传递到投资者的耳中时,便会引发新一轮的抢筹。

正反馈,就这么形成了。

更显著的例子当属这些年的国内房价。

一开始,一线城市房价的上涨源于外来人口的涌入和居民收入的提高,尚可算是合情合理。然而当上涨到一定程度之后,恐慌的改善型需求和贪婪的投资型需求就会喷涌而出。这些购房需求又再度推高了房价,印证了赚钱效应,于是大家更加抓紧买房。

人们的预期和房价互相刺激,房价就进入了不断螺旋上涨的通道。

我们无意评价这一反馈机制会在何时终结,但至少通过反身性理论的学习,我们可以稍微理解一些事情发生的内在逻辑。

在这之后,是像索罗斯一样敬畏市场,还是像大多数人一样拥抱市场,你来决定。

后记

索罗斯说:“反身性”理论本身或许也是“反身性”的。一旦被认知,就将改变理论的性质,从而使我们再度无法确切认知。

每当我们奋力前进,以为已经抓到真理了,却突然又发现,真理仍然在前方,仍然遥不可及。

一次次尝试,一次次失望。

或许,这才是作为人类,最可悲的地方。

|