|

爱丽丝·施罗德拥有一双美丽、智慧的淡蓝色眼睛。这是一个优秀的、能够碰触到他人内心最柔软处的女人。或者,正因为这样的特质,爱丽丝·施罗德能被全世界股民的偶像巴菲特选中担当其传记作者。 受邀招商证券和中信出版社联合活动,5月17日开始,巴菲特传记《滚雪球》作者爱丽斯·施罗德在中国进行了长达一周的访问。《每日经济新闻》(以下简称NBD)也对话了这位与股神巴菲特贴身接触5年,对话超过2000小时的传奇女性。

中国股市可以“捡烟蒂”吗? NBD:您认为巴菲特的成功能否被复制,您或者其他人有可能成为另外一个巴菲特吗? 施罗德:巴菲特曾说过,搞投资不能漫不经心,不能用业余时间来做,而是要用专业时间来做。以我和巴菲特接触的经历看,目前中国股市有点像上世纪50年代的美国股市,如果有时间的话,我会专注于小股票,努力把我从巴菲特身上学来的规则运用起来,当年巴菲特也是从小股票研究开始的。 大家不必苛求自己能像巴菲特那样富有,但是可以努力把他的投资规则运用起来,让自己成为一名成功的投资者。 NBD:您刚刚表示,目前的中国市场恰如上世纪50年代时候的美国,那是否意味着,市场中存在很多让当时巴菲特发财致富的“烟蒂”公司,中国股市目前是否处在一个“捡烟蒂”阶段? 施罗德:现在很多人说中国市场的股票是很贵的,因为在过去的一段时间股市上涨了50%,但我认为大家可以寻找一些廉价的股票,如果大家能够找到“烟蒂”的话,是可以买入的。无论任何时候大家都是要买股票而不是买市场,如果能够找到烟蒂——价格低于内在价值的股票,那么就应该捡起它。 价值投资是否适合金融危机时期?

NBD:《滚雪球》一书在中国出版的时候,正是金融危机剧烈爆发的时候,当时中国国内爆发了一次有关“价值投资”和“趋势投资”谁更适合市场的争论。不少人认为,以巴菲特先生为代表的价值投资已经失去土壤,尤其在金融危机的时刻显露弊端,而趋势投资才适合当下的市场,您怎么认为? 施罗德:在美国,这本书出版的时间也好是金融危机爆发的时候,是2008年9月29日,这一天道琼斯创出单日股指最大下跌,而那一周也是金融危机演变最戏剧性的关键时刻。 我认为,在这次金融危机中,价值投资者是受影响最大的投资者,他们的损失超过了股票平均跌幅。我曾和很多这样的价值投资者进行沟通,发现他们损失惨重的原因有几个,首先是他们自认是价值投资者,但实际上并非如此。我就认识几个大的投资者,他们买入了AIG(美国国际集团)的股票,但是AIG实际上并不是价值投资的股票品种,它应该是成长类股票。 价值投资者和成长性股票是不搭界的。巴菲特曾说过,买入一只股票应该做好永远持有的准备,但实际上他是近些年才这么说的。在他年轻时候,他做股票也是比较激进的,买卖比较频繁。和其他价值投资者一样,巴菲特也没有预测到此次金融危机。 我认为价值投资的根本点是买入低于内在价值的股票,卖出高于内在价值的股票,而不是持有股票去等待,因为早晚有一天股市会暴跌,投资者不能一直拿着股票直到金融海啸爆发。如果股票的内在价值超过价值就要果断卖出。 另外,所有的投资经理,包括巴菲特都存在一个问题,就是过去10年中,可以用来投资的钱实在太多了,这使他们想一直持有股票。而那些手中钱不多的基金经理,会想办法把投资组合中价值高估的股票卖出,买入价值低估的股票。

巴菲特还能投资多久? NBD:巴菲特一个人成就了伯克希尔·哈撒韦,那么他本人也会成为这个公司的风险所在。我们都知道他已经是个老年人了,您认为,巴菲特还能投资多久? 施罗德:我也不知道,因为我没有能力预测未来。不过正如我在书中写到的,巴菲特的偶像是林肯的家具制造商,她活到了103岁,并且在99岁的时候还签署了一个所谓的非敬业协议。巴菲特的目标是要超过那个偶像。 巴菲特已经78岁了,保险精算表说巴菲特还能活12年,但目前他每多活一年,保险公司也会给他更长(寿命预算)时间。 NBD:如果巴菲特不再管理,伯克希尔·哈撒韦会怎样?我们知道巴菲特在过往的投资过程中,因为特别喜欢某家公司从而进入公司的董事会成为控股者,这些公司又会如何呢? 施罗德:这的确很难预测。不过巴菲特喜欢经营伯克希尔·哈撒韦,因此股东很难知道他会如何安排这个公司。对于身后事,不管他选择了强的还是弱的继承者,都不会超越巴菲特的。至于他旗下的其他企业都有比较好的管理层,能够对公司进行比较好的经营。 我认为目前伯克希尔·哈撒韦公司的股票是低估的,即其中已经反映出“如果巴菲特不在了,目前公司就清算,应该是什么价格”——市场已经将巴菲特不再管理考虑在内,而不是因为巴菲特还在管理就给公司更高的溢价。 赵丹阳获得了巴菲特七句秘籍? 最近中国资本市场发生了一件比较有名的事情:知名投资人赵丹阳花费巨资和巴菲特共进午餐,有市场传言称巴菲特先生给了赵先生了7句投资箴言。 对此,施罗德表示,她要花些心思才能猜测出巴菲特会给出什么建议。据她所知,对于这样的商业性午餐,巴菲特都会花数个小时来准备,但很明显巴菲特并没有什么赚钱秘技没有说出来,他是非常坦诚的人。《滚雪球》一书中已经把他的投资方法全都写出来了,包括以下几点投资原则。 ①定下的规定不随便偏离。巴菲特给自己定的规矩一定严格遵守,比如他给自己定下的价值投资方法是不会有例外的,不会研究股票时发现这只股票本不适合价值投资,但这次搞个例外。 ② 投入大量精力对相关企业的历史和财务状况进行研究。 ③ 在考虑投资时,如果这个想法让你很兴奋,那么这个想法很可能是错误的。 ④最赚钱的行业多是垄断或近乎垄断的企业,但是这样的企业往往很难持续。就比如美国的报纸一样,它们的垄断地位并不能永远持续,因此你应该知道他们的价值会随着时间的流逝而不断下跌。 ⑤有两种公司需要特别注意。一种公司是创意性公司,它们比较难被效仿,盈利能力就很强。比如微软就是这样的企业,其他公司很难效仿它;巴菲特有一个GEICO保险公司,它的成本非常低,别人很难效仿;迪士尼也是如此。 另一种是存在的时间越长,获得更高效益就越难的公司,比如餐馆行业,百货商店、好莱坞的电影等存在越长,越难有效益,消费者喜欢新的口味、新的时尚等,这样的公司应该引起投资者的警惕。 ⑥那些为了赚钱而需要不断追加现金的企业是最差的企业。最好的则是投资一次就可以持续盈利的公司,比如GEICO公司,一次性投入后就可以持续不断地赚钱;而百货公司则需要隔几年就重新装修一次吸引顾客,才能和新进入者竞争。 ⑦ 如果一个企业在一处犯错,在其他方面也会犯错,“一次不忠百次不用”,只有在各个方面都不犯错,才是好公司。

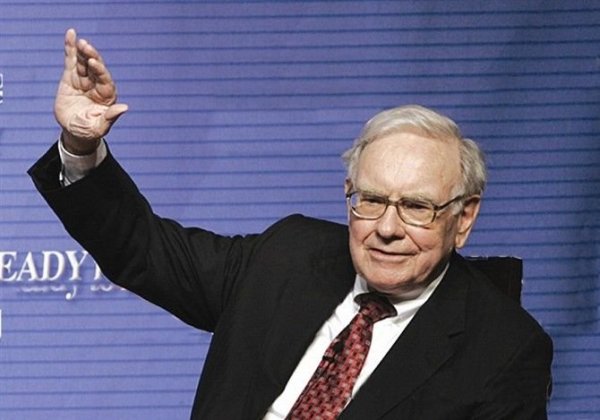

素描巴菲特 实际上巴菲特是非常强硬、专注的。 他能记住十几年前一笔交易的细节,他注意力非常集中,做事极其专注。 他会不露痕迹地在不同时间问你同样的问题,以观察你的答案是否前后一致,是不是个值得信任的人。 他是个热爱学习的人,每天都要阅读5种以上的报纸。 他另外一个投注巨大精力学习的内容,就是数千家上市公司的业绩情况。 |